Ruleta Rusa en Estados Unidos

En el contexto de una clara desaceleración económica que podría convertirse en recesión, la situación política en Estados Unidos (EU) amenaza con introducir un nuevo elemento de desestabilización para los mercados y la economía.

El problema no es nuevo y radica en la discusión para elevar el límite máximo de endeudamiento a nivel federal. Aunque el Congreso aprobó un presupuesto temporal de egresos que rige hasta finales de este año, el límite máximo del endeudamiento se mantuvo en 31.4 billones de dólares (millones de millones).

Dicho límite fue alcanzado el 19 de enero pasado, sin embargo, el gobierno estima que puede funcionar hasta julio sin incurrir en consecuencias catastróficas.

Si para esa fecha no se logra un acuerdo para elevar la capacidad de endeudamiento, el gobierno se vería obligado a implementar una serie de recortes de emergencia en el gasto federal, incluyendo partidas esenciales en una gran cantidad de rubros.

De no hacerse los recortes, el gobierno de EU se quedaría sin recursos para hacer frente a sus acreedores, es decir, una situación de incumplimiento o default.

Desafortunadamente, no es la primera vez que estamos ante una situación como ésta. Durante buena parte del verano del 2011, el Congreso de EU se mantuvo en una situación de impasse en la búsqueda de un acuerdo para elevar el límite máximo de endeudamiento a nivel federal y establecer un plan de saneamiento de las finanzas públicas.

En aquella ocasión, republicanos y demócratas, pero especialmente los republicanos, utilizaron la amenaza de no autorizar la ampliación en el techo de endeudamiento para inclinar la negociación del plan de saneamiento fiscal a su favor.

Desafortunadamente, la situación de impasse en el Congreso llevó las negociaciones al límite y a una solución sub óptima para elevar el límite máximo del endeudamiento de manera temporal y sin llegar a un acuerdo sobre el plan fiscal.

En ese entonces, mencionamos que el acuerdo temporal obligaría al gobierno de Obama a recurrir constantemente al Congreso para pedir incrementos adicionales y que la tentación de negar estos incrementos como herramienta de negociación para el plan fiscal sería recurrente, y así sucedió.

El penoso episodio protagonizado por el Congreso en el verano del 2011 propició un downgrade en la calificación de riesgo crediticio de Estados Unidos, detonando a una caída de casi 17% en el S&P 500 y contribuyendo a que la economía estadounidense casi entrara a una doble recesión.

Al igual que en este 2023, el Partido Demócrata ocupaba la Casa Blanca y controlaba el Senado mientras que el Partido Republicano tenía la mayoría en la Cámara de Representantes.

Aunque los protagonistas de este debate son diferentes que en el 2011 y el 2012, parece que el ala más radical del partido republicano en la Cámara de Representantes –la misma que obligó a realizar 14 votaciones para elegir al líder de su bancada– no dimensiona las consecuencias de esta estrategia suicida.

Al igual que en el 2011, es posible que se llegue nuevamente a una solución temporal, obligando al gobierno de Biden a recurrir constantemente al Congreso para pedir incrementos adicionales, creando un panorama de incertidumbre recurrente y manteniendo de rehén a la recuperación.

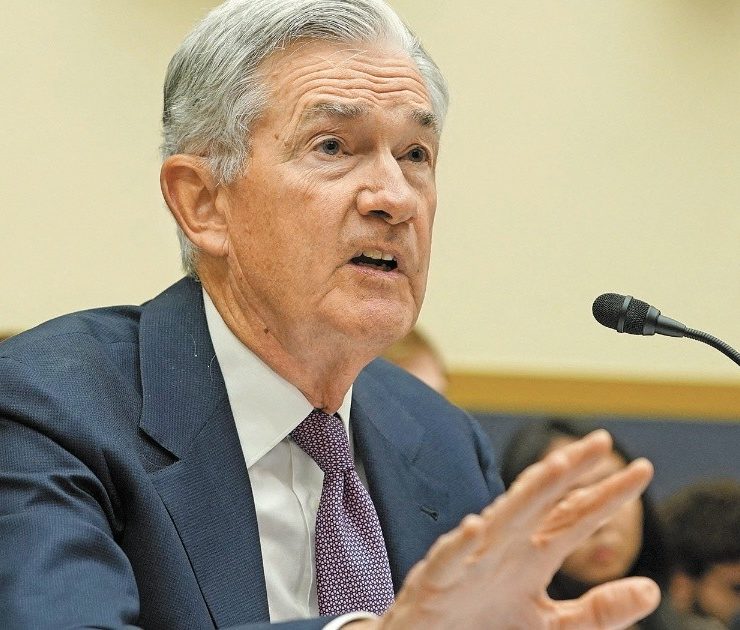

La diferencia con respecto al 2011 es que en ese momento teníamos una Fed con una política monetaria súper expansiva que actuaba como pilar de soporte para los mercados. En la actualidad, tenemos una Fed más preocupada por la inflación que por el crecimiento, embarcada en un proceso de restricción monetaria no visto en más de 15 años.

Tanto demócratas como republicanos tienen demasiado que perder si cometen el error de no llegar a un acuerdo, aunque éste sea parcial.