Buró de crédito: cómo funcionan las alertas y el score crediticio

https://eldiariodefinanzas.com/tienes-un-mal-historial-asi-puedes-salir-del-buro-de-credito/

Hay cuatro categorías en la puntuación de Buró de Crédito, si quieres saber en cuál estás tú y el costo de este servicio, checa el artículo completo.

Todos alguna vez hemos recurrido a pedir un préstamo mediante tarjetas de crédito bancarias o departamentales, crédito personal, de nómina o hipotecario, entre otros. Sobre todo ahora que acabamos de vivir una pandemia que provocó fuertes estragos económicos en el mundo. El desempleo y las crisis financieras no se hicieron esperar.

En México el Producto Interno Bruto (PIB) cayó 8.5 por ciento. Y, aunque nos mantenemos en recuperación, muchos negocios y familias tuvieron que recurrir a los préstamos para sobrevivir.

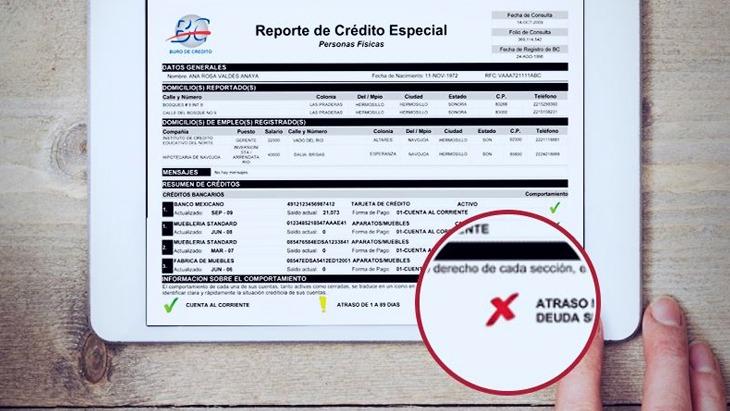

Para regularizar los préstamos existe el Buró de Crédito que, básicamente, es una base de datos que alberga a todos los que utilizamos un producto relacionado con un crédito. Esta instancia informativa registra el historial crediticio de cada usuario.

Aunque no tengas deudas actuales, si utilizas tarjetas de crédito de cualquier tipo o pediste alguna vez un préstamo, ya quedaste registrado en él.

Alertas del Buró de Crédito

La principal función del Buró de Crédito es informar a las instituciones financieras tu estado económico actual para saber si eres acreedor de un nuevo préstamo o servicio. También registra la puntualidad de los usuarios con sus pagos.

Si te gusta estar pendiente de tu historial crediticio o el avance del pago de tus deudas en Buró de Crédito, debes usar las alertas.

Al acceder a esta herramienta puedes obtener hasta cuatro reportes sobre los datos de tus créditos, además de otros cuatro del score crediticio que es tu calificación dentro de este sistema.

Para saber cómo funcionan, necesitas informarte sobre los requisitos para poder contratar este servicio:

- Se contrata por un año

- Ten a la mano el estado de cuenta más reciente de tu tarjeta de crédito

- Para un crédito automotriz vigente, proporciona los números de créditos y las financieras que se han hecho cargo de tu financiamiento en los últimos seis años

- Para crédito hipotecario, igualmente, necesitarás los números de los créditos y la institución que lo emitió

Con las alertas del Buró de Crédito estarás actualizado sobre los cambios y consultas que hagas, le darás seguimiento a tus pagos y podrás detectar operaciones sospechosas.

4 puntuaciones en el score crediticio

A la hora de pedir un préstamo lo importante es que no te retrases ni abones cantidades diferentes (menores) a las que se programaron. Básicamente, incumplir un acuerdo de pago se refleja en tu score crediticio y tu puntuación disminuye.

Pedir muchos créditos y abonar de manera irregular repercutirá en tu calificación de Buró de Crédito.

La mejor puntuación que alguien puede tener en su score crediticio es de 760 puntos. Se puede lograr comprobando que pagas a tiempo y en forma durante doce meses. Esta calificación le sugiere a la entidad financiera que no hay mayores riesgos al otorgarte un crédito.

Sin embargo, hay cuatro categorías de score crediticio:

Mala: va de los 456 hasta los 550 puntos. Esta calificación informa a las instituciones financieras que tienes adeudos vencidos y posiblemente declinen tu nueva solicitud de crédito.

Regular: de los 551 hasta los 630 puntos. Este rango de puntuación demuestra que tuviste retrasos en algunos financiamientos y se podría complicar el otorgamiento de nuevos préstamos e incluso hasta te podrían salir más caros.

Buena: de los 631 hasta los 680 puntos. Indican que eres cumplido con cada pago y no te pasas de las fechas establecidas. Sólo ten cuidado de no solicitar financiamientos a cada rato para que tu calificación mejore y pase a la última categoría.

Excelente: desde los 681 y hasta el máximo de 760 puntos. Como habíamos mencionado, este es el mejor rango de puntuación que, sin duda alguna, te abrirá las puertas a mejores productos financieros.

¿Cómo saber mi calificación de Buró en Crédito?

Podrás obtener tu calificación en Buró por un costo de 58 pesos de las siguientes cuatro formas:

- Entrando a la página oficial de Buró de Crédito. Luego das clic en ‘Conoce tu puntuación crediticia con mi score’. El proceso puede realizárselas 24 horas todos los días de la semana. Tu puntaje se anexa a tu reporte de crédito especial y es enviado a tu mail.

- Descargas la app de Buró de Crédito, luego te vas a ‘Mi Score’ y posteriormente le das clic a ‘obtener mi score’. De igual forma, recibirás un reporte de crédito especial primero y tu score será enviado a tu correo electrónico, pero podrás verlo también en la app.

- Vía telefónica: llama al 01 800 640 7920 de lunes a viernes de 8 am a 9 pm y sábados de 9 am a 2 pm para conocer esta información. Te preguntarán datos personales como nombre completo y RFC con homoclave.

- Atención a clientes: acude a Av. Periférico Sur 4349. Plaza Imagen, Loc. 3. Fracc. Jardines de la Montaña. Delegación Tlalpan en un horario de lunes a viernes de 9 a. m. a 6 p. m. y sábados de 9 a. m. a 1 p. m.

¿Ya conoces tu score crediticio?

Estar en Buró de Crédito también tiene sus ventajas, aunque parezca difícil de creer, checa en este artículo cuáles son.

Acá te dejamos algunos tips para salir de Buró de Crédito:

Con información de Televisa, UNLA, Kardmatch y Mi Bolsillo

Portada: El Diario de Finanzas

Interiores: Canva